こんばんは!家計防衛隊長 佐々木拓也です。

投資で成果を出すために大事なことって何だと思いますか?

多くの人は銘柄選びや、投資するタイミングなどを思い浮かべるのではないでしょうか。

でも実は、投資成果を決めるのは、”タイミング”でも”銘柄”でもないのです。

では、投資の成果を決める最も重要なことは何なのでしょうか?一緒に考えていきましょう。

投資の成果を決める最も重要なこと

投資の成果を決める最も重要なこと。

それは”資産配分”です。

英語で言うと、”アセット・アロケーション”と言います。

投資の本を読んだことがある方なら、一度は見たことがあるのではないでしょうか。

資産配分がどれくらい重要かというと、「投資の成果は”資産配分”で9割以上決まる」と言われるくらい超重要。

ホントにすっごく重要なことなのです。

「え、資産配分っていきなり言われても・・・」と思っている方も多いと思うので、”資産配分”について簡単に説明しますね。

射撃でも銃剣道でも基本があるように、投資信託にも”基本の型”があります。

投資信託においては、次の4種類の銘柄を組み合わせるのが基本とされています。

① 日本株式

② 外国株式

③ 日本債券

④ 外国債券

簡単に言えば、投資するモノ(株式と債券)と場所(日本と外国)を分けて、リスクを分散しましょうと言う考え方ですね。

この4つをどういう比率で組み合わせるか(=資産配分)によって、期待リターン(どれくらい増えそうか)とリスク(どれくらいの幅で値動きしそうか)が変化します。

では、期待リターンとリスクの具体的な中身について考えてみましょう。

投資で言う”リスク”とは

期待リターンとは、年でどれくらいプラスになりそうかという予想値。

これはイメージしやすいかと思います。

ではリスクとは何かというと、期待リターンを中央値とした場合、上下にどれくらい値動きする可能性があるかという値です。

例えるなら、”振り子の振り幅”のことですね。

プラスにもマイナスに大きく触れる可能性のあることを、”リスクが高い”と言います。

例えば、期待リターンが3%でリスクが10%だった場合で考えてみましょう。

投資の値動きは、リスクの値を2倍した範囲に95%の確率収まると言われています。

今回の例の場合、リスク10%の2倍、つまり期待リターン3%から上下20%の範囲に95%の確率で収まると言うことになります。

つまり・・・

最もプラスになった場合 : 3% + 20% = +23%

最もマイナスになった場合 : 3% ー 20% = −17%

となります。

まとめると、期待リターンが3%でリスクが10%の資産配分で100%を投資した場合、1年後の成果は、

83万円 (ー17%)〜 123万円(+23%)

の範囲に95%の確率で収まるだろう、と見積もることができるわけです。

イメージできましたか?

ここを理解した上で、資産配分による期待リターンとリスクの変化を見てみましょう。

資産配分による期待リターンとリスクの変化

それでは資産配分によって、期待リターンとリスクがどんな風に変化するかをシミュレーションしてみます。

今回は”ファンドの海”さんの”長期投資予想/アセットアロケーション分析”を使います。

”ファンドの海”さんのシミュレーションは、とっても役に立つので、投資信託をやろうと思っている方は、ぜひブックマークしておくことをオススメします。

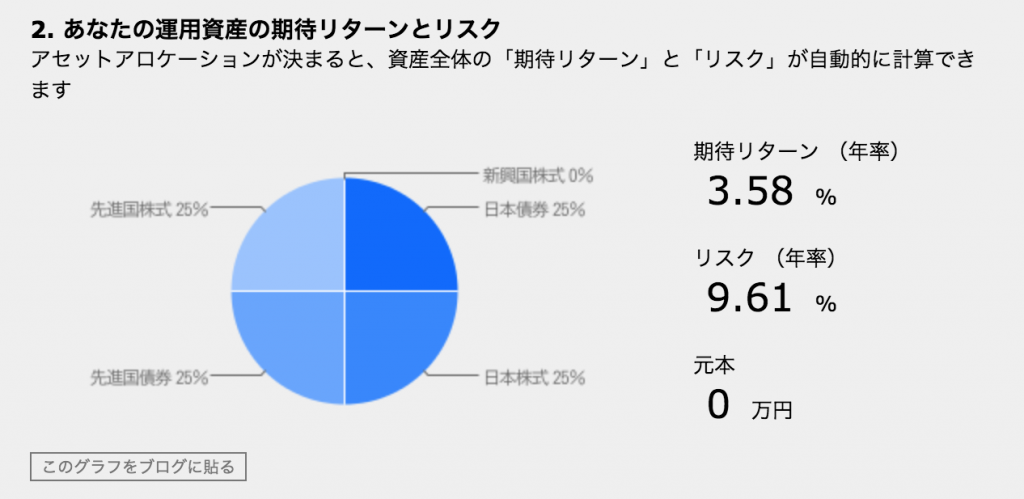

例えば、株式50%債券50%だと、期待リターンとリスクがこんな感じになります。

つまり・・・

最もプラスになった場合 : 3.58% +(9.61% ✕ 2)= +22.8%

最もマイナスになった場合 : 3.58% ー(9.61% ✕ 2)= ー15.64%

【100万円投資した場合の、1年後の値動きは・・・】

約84万円 〜 約123万円 の間に95%の確率で収まると見積もられる。

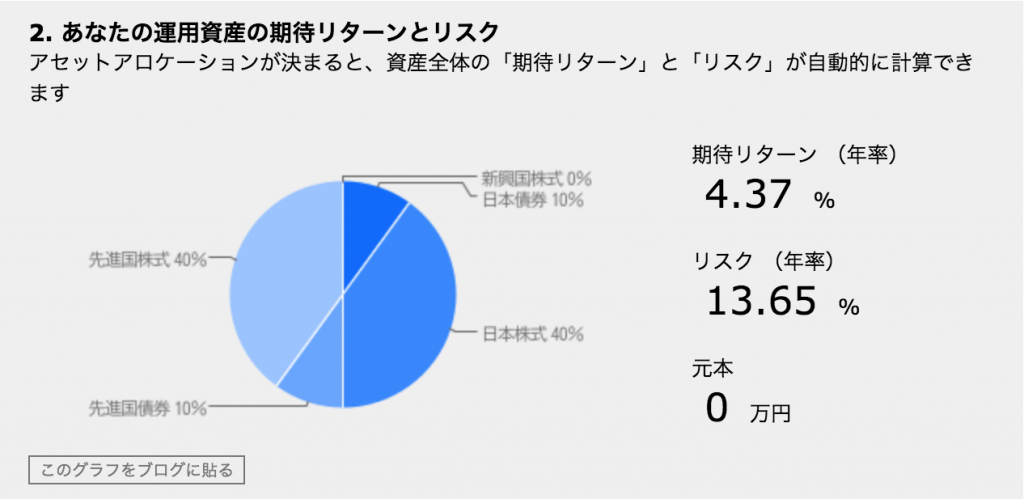

次に、先程よりも株式の比率を高めて、株式80%債券20%とするとどうなるでしょうか。

つまり・・・

最もプラスになった場合 : 4.37% +(13.65% ✕ 2)= +31.67%

最もマイナスになった場合 : 4.37% ー(13.65% ✕ 2)= ー22.93%

【100万円投資した場合の、1年後の値動きは・・・】

約77万円 〜 約132万円 の間に95%の確率で収まると見積もられる

株式の比率を高めた分、期待リターンが上がり同時にリスクも上がっています。

振り子の振り幅が、プラスにもマイナスにも大きくなるということですね

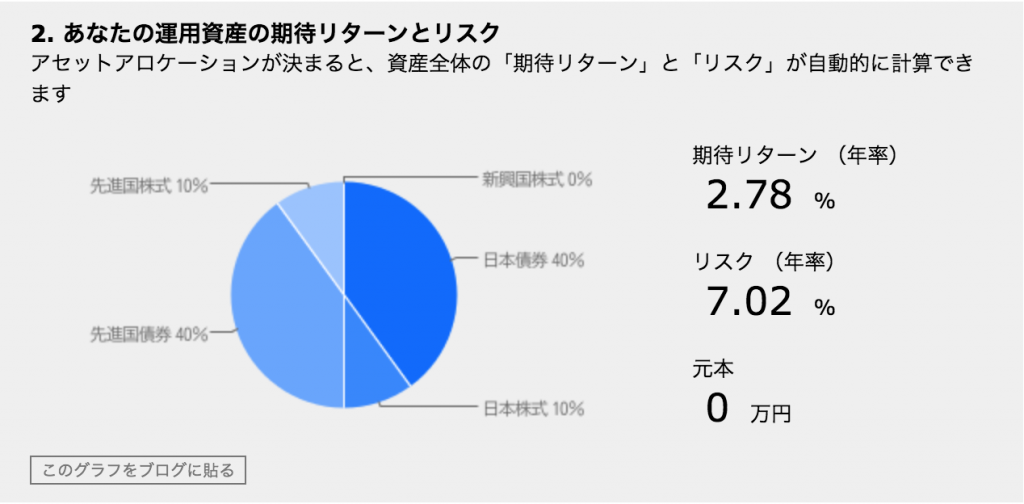

最後に債券の比率を高めて、株式20%債券80%とするとどうなるでしょう。

つまり・・・

最もプラスになった場合 : 2.78% +(7.02% ✕ 2)= +16.82%

最もマイナスになった場合 : 2.78% ー(7.02% ✕ 2)= ー11.26%

【100万円投資した場合の、1年後の値動きは・・・】

約88万円 〜 約117万円 の間に95%の確率で収まると見積もられる。

債券の比率を高めたことで、リスクとリターンの幅が狭まりましたね。

この振り子の振れ幅が狭いことを、投資ではリスクが低いと言います。

このように投資において、リスクとリターンの関係は比例します。

ハイリターン望むのであれば、ハイリスクも受け入れなくていけない。

ローリスクを重視するのであれば、ローリターンを受け入れなければいけません。

銀行預金は超ローリターンなのは、超ローリスクだからなのです。

以上のことからも分かる通り、ローリスク・ハイリターンというのはあり得ないというのだけは、しっかりと心に刻んでおいて下さい。

これが分かっていれば…

これが分かっていれば、「元本保証で年率10%をお約束します!」的な話に騙されることもなくなります。

資産配分による期待リターンとリスクの関係、少しはイメージして頂けたでしょうか。

自分に必要な期待リターン、自分が許容できるリスク。

この辺を天秤にかけて、資産配分を決めて下さい。

資産配分さえ決まってしまえば、銘柄選びは簡単です。

資産配分を学ぶなら、まずはこの本を読むべし!

私の資産配分の決定にあたっては、このブログを非常に参考にさせて頂きました。

↓

梅屋敷商店街のランダム・ウォーカー

こちらのブログを運営されている水瀬(みなせ)ケンイチさんが最近出された著書「お金は寝かせて増やしなさい」も超オススメ!

積立投資の真髄がコンパクトに纏まっていて、初心者さんでもバッチリ分かります^^

これから積立投資を始めようと思っている方は、まずは本書を読むことを強く、つよーーーーくオススメします!!!!

↓

お金は寝かせて増やしなさい (水瀬ケンイチ著)

電子書籍版もあるので、スマホなどでも気軽に読めますよ^^

そんなわけで、今日は最近の記事の中でも濃い内容になりました。

こういった知識を一つ一つ学んでいくことで、より安全に、より楽しく投資をしていくことができます。

インデックス投資、楽しいですよ〜^^

ぜひあなたはインデックス投資の世界へ!!

コメント