こんにちは。家計防衛隊長 佐々木拓也です。

今日は初心に戻って「投資信託とは」というお話をします。

イデコやニーサで積立投資を始めた自衛官も増えていると思いますが、積立投資の本体は投資信託という金融商品です。

「イデコやニーサで積立している」という場合、私たちは「投資信託を毎月買い続けている」ということになるんですね。

だからこそ私たちは、長い付き合いになる「投資信託という相棒」について理解しておく事が非常に重要になってきます。

この記事を最後まで読んで頂くことによって「投資信託の基本基礎」が理解でき、より安心して積立を継続できるようになるでしょう。

長い解説になるかと思いますが、ぜひ最後までお読み頂ければと思います。

投資信託とは

現在、ニーサやイデコで投資している多くの方が”投資信託”という金融商品に投資していると思いますが、そもそも「投資信託」とは何なのでしょう。

一般社団法人 投資信託協会曰く…

投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品

一般社団法人 投資信託協会HP そもそも投資信託とは(https://www.toushin.or.jp/investmenttrust/)

と説明されていますが、ちょっと分かりづらいと思いますので、図にまとめてみます。

上の図にもあるように、「みんなから少しずつ集めたお金をプロがまとめて運用し、成果を分け合う金融商品」ということになります。もっと簡単に言えば、「投資をプロに信じて託す」のが投資信託です。

もちろん金融商品ですからリスクもありますし、メリットも注意点もあります。まずはメリットから見ていきましょう。

投資信託のメリット

私が思うに、投資信託のメリットは大きく3つあります。

- 少額で分散投資ができる

- プロが運用を代行してくれる

- 投資家保護の仕組みが整っている

一つひとつ見ていきましょう。

1:少額で分散投資ができる

通常、個別株などに投資しようとすると大きな資金が必要になります。日本の代表的な企業の個別株の購入に最低限必要な資金を調べてみると…

- トヨタ自動車:1,002,000円

- ファーストリテイリング:7,639,000円

- ソフトバンクグループ:666,100円

※いずれも2021.9.19(日)09:00時点の最低売買代金

個別株に投資した場合、会社の業績が悪ければ最悪株式の価値がゼロになることもあり得ます。よって一つよりは二つ、三つと投資先を分けることでリスクを分散させることが必要になります。

投資の有名な格言の一つ「卵は一つのカゴに盛るな」ですね。

しかし、倒産リスクの少なそうな安定した大企業に投資しようとすれば大きな資金が必要になり、さらにリスク低減のために複数の会社に分散投資しようとすれば、より大きな資金が必要となります。個人での分散投資には限界があるのです。

そこで分散投資にうってつけの金融商品として「投資信託」が候補に上がってくるわけです。

投資信託は最初にも言ったとおり、多数の株式や債券の詰め合わせのような仕組みになっています。

どれくらい分散されているかと言えば、例えば…

| 代表的な株価指数 | 投資対象 | 銘柄数 |

|---|---|---|

| 日経平均株価 | 日本株式 | 225銘柄 |

| TOPIX | 日本株式 | 約2,200銘柄 |

| S&P500 | 米国株式 | 500銘柄 |

| NASDAQ | 米国株式 | 約2700銘柄 |

| MSCIコクサイ | 先進国株式 | 約1,300銘柄 |

| FTSE All-World | 世界株式 | 約8,000銘柄 |

どの商品に連動している商品によって違いますが、上記のように数百〜数千もの会社に分散投資ができるのが投資信託の大きな特徴です。それだけ、個別の株の価格変動リスクの影響を抑えられるわけですね。

さらに、少額で(金融機関によってはなんと100円から!)できてしまうのも大きな大きなメリットです。

個別株でこれだけの分散をしようとしたら莫大な資金が必要になり現実的ではありませんが、投資信託なら100円からできてしまう。これはすごい。

2:プロが運用を代行してくれる

例えば日経平均株価には225銘柄が含まれているわけですが、指数に占める割合は各々違います。

ですから、日経平均株価と同じ成績を出そうとするならば、常に株価が動き続ける中その比率を割合を適宜調整し維持する必要があります。それを個人でやり続けるのは難しいでしょう。

ところが投資信託なら、その調整をすべてプロ(運用会社)が代行してくれるのです。代行してくれる分、忙しい自衛官にピッタリだと思います。

3:投資家保護の仕組みが整っている

何が起こってもおかしくない世の中、金融機関が破綻する可能性はゼロではありません。

もし投資信託に関わる金融機関が破綻した場合どんな影響があるのでしょうか。ここを心配している方も多いことでしょう。

例えば銀行や保険会社が破綻した場合ですと…

1金融機関1預金者あたりの元本1,000万円+利息等が保護の対象

1000万円を超える部分は破綻金融機関の財産の状況に応じて支払われます(一部カットされる場合がある)

予定利率の 引き下げなど契約 条件が変更されたり、 解約返戻金 がカットされたりする。

ということで銀行や保険会社が破綻した場合、我々はかなり大きな損失を被る可能性があるわけです。では投資信託はどうなのか?

結論から言います。

投資信託に関わる金融機関が破綻したとしても、我々投資家の資産はしっかり保護されます。

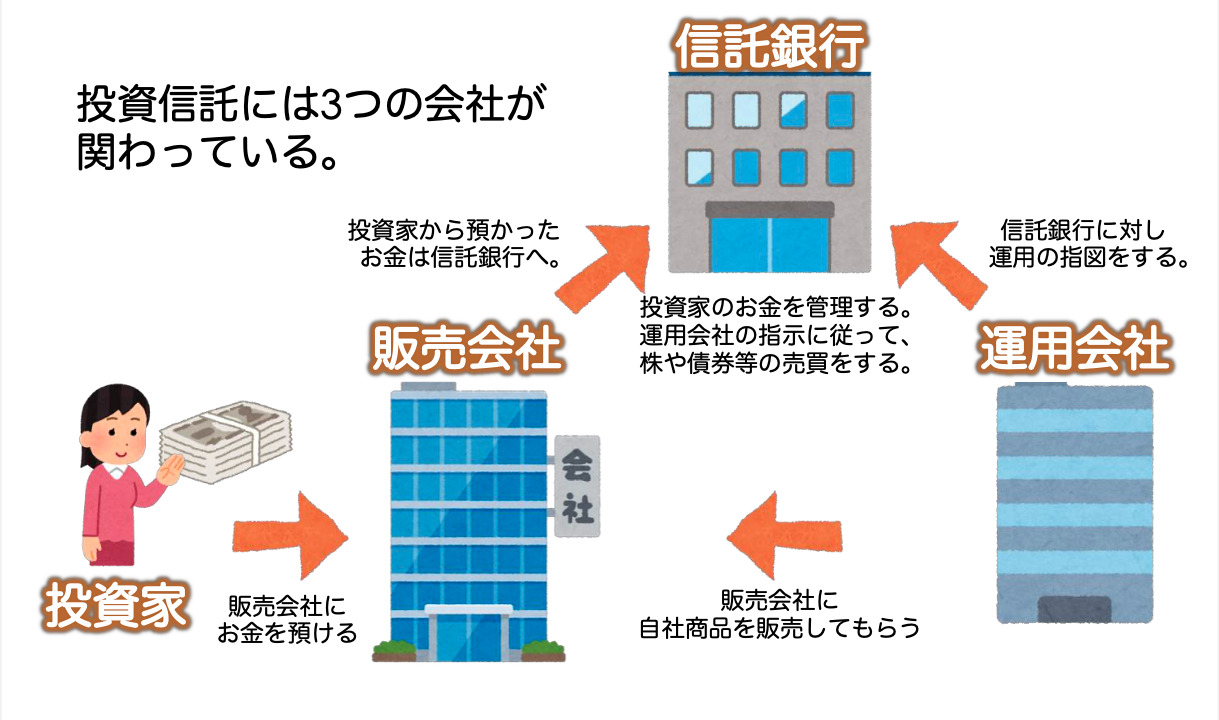

投資信託には下の図の3つの会社が関わっています。

上記のどこが破綻しても投資家が保護される仕組みになっています。一つ一つ見ていきましょう。

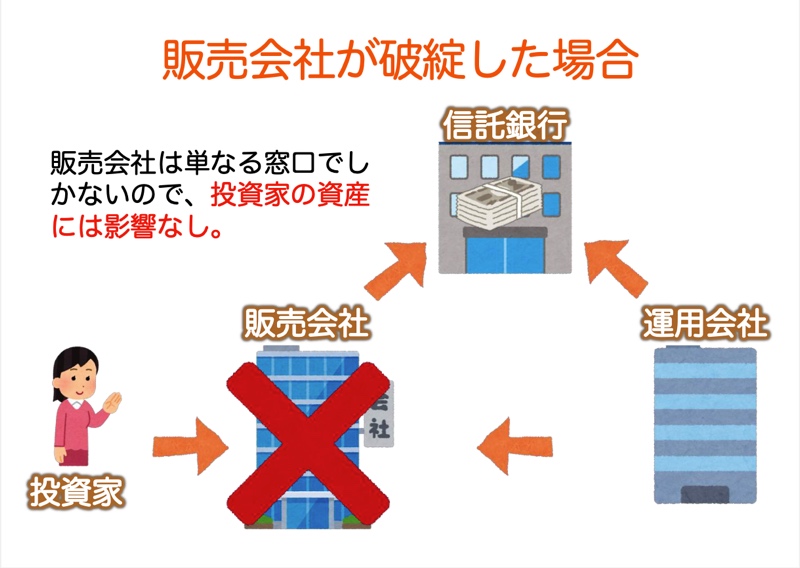

まずは販売会社が破綻した場合。

結論:販売窓口でしかないので影響なし

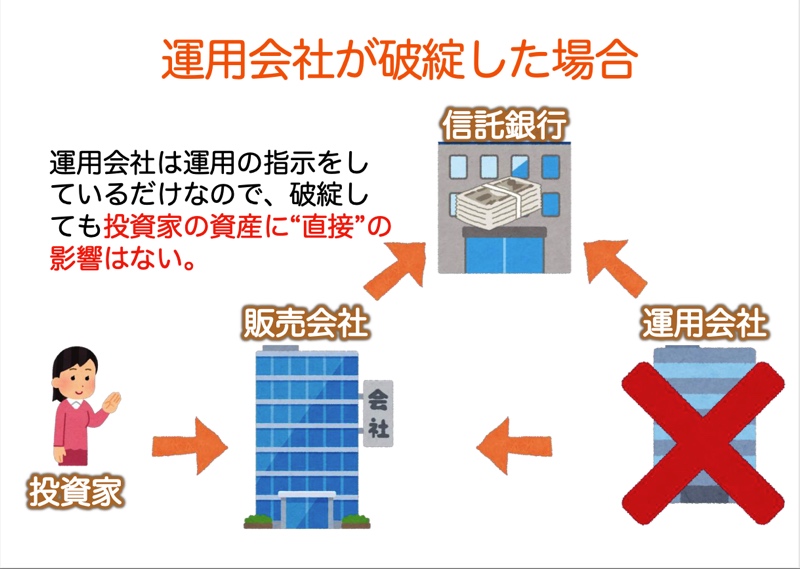

次に運用会社が破綻した場合。

結論:投資家のお金を預かっているわけではないので、直接的な影響なし

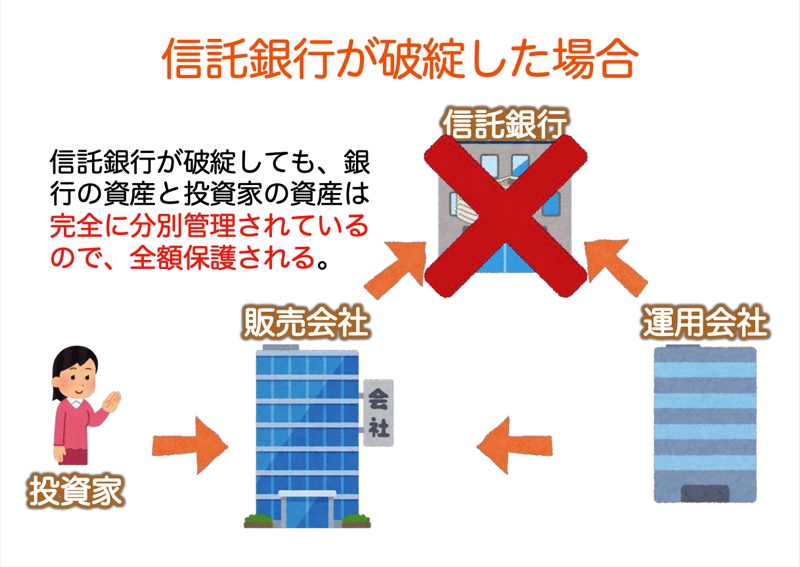

最後に信託銀行が破綻した場合です。

結論:私たちのお金を預かって入るが、完全に分けて管理されているので全額保護される。

このように、投資信託の場合は関係するどの金融機関が破綻しても、投資家の資産はしっかり保護される仕組みになっています。これは大きな安心材料なのではないでしょうか。

とは言え、元本保証されているわけではありません。あくまでもその時の投資信託の価値が保証されるということなので、その点は誤解なきようお願いします。

投資信託の注意点

もちろん投資信託にも注意点があります。いいことばかりではありません。主に3つ。

- 値動きが比較的緩やか

- 手数料がかかる

- 売買に時間差が発生する

1:値動きが比較的緩やか

これはメリットの裏返しではあるのですが、同じ株式に対する投資であっても投資信託は値動きが緩やかです。なぜならば、投資対象が多いからです。

つまり、短期間で大きく増やすのには向いていないということです。

記事の最初の方でも紹介しましたが、投資信託には数百から数千の株式が含まれています。数が多いということは個々の影響が小さくなるということであり、つまり上がるのも下がるのも緩やかになります。

例えば、持続走競技会や射撃競技会などの場合、10人で平均を取る場合と100人で平均を取る場合では、一人ひとりが影響しやすいのはどちらでしょうか。当然人数が少ないほうが一人あたりの影響が大きく平均が動きやすいですし、逆に人数が多いほど一人あたりの影響が平均を1秒縮めるのも大変になってきますよね。

投資信託はある程度の時間をかけてコツコツ増やしていくタイプの金融商品です。商品特性と目的と合っているかどうかは、事前にしっかり検討しましょう。

2:手数料がかかる

投資信託は手数料がかかります。なぜならば「プロが運用を代行してくれる」からです。

投資信託にかかる主な手数料は次の3つです。

- 購入時:購入時手数料(販売手数料)

- 運用時:運用管理費用(信託報酬)

- 解約時:信託財産留保額

この中で一番重要なのが「運用管理費用」です。これは運用している間日々かかり続けることになるので、この手数料が高いか安いかは運用成績に大きく影響を及ぼします。

楽天証券の投資信託を調べてみると…

最安:0.0968%/年

最高:3.0450%/年

最安と最高の手数料差は、なんと約31倍にもなります。これを1000万円運用していた場合の1年間の金額に直してみると…

最安(0.0968%/年)の場合:9,680円/年

最高(3.0450%/年)の場合:304,500円/年

なんと年間で約30万円もの手数料の差が発生します。特性も運用成果も違う商品ではあるので単純比較はできないのですが、運用管理費用がどれだけ大きなコストになるかはイメージして頂けたのではないかと思います。

運用成果はコントロールできませんが、手数料は自分で選択できます。手数料がすべてではありませんが、なるべく低いものを選ぶことをオススメします。

購入時手数料と信託財産留保額はかからない商品が最近は増えていますね。特に「購入時手数料はかからないものを選ぶ」のが基本だと思って下さい。

3:売買に時間差が発生する

投資信託は個別株やETFのようなリアルタイムでの値動きはありません。1日1回(夕方以降)だけ変動します。

売買する場合もリアルタイムではありません。手続きをしてから自分の口座に反映されるまでは、ある程度の時間差が発生します。「今だ!」と思って手続きをしても、実際に反映される基準価額は自分のイメージしていたものとずれる場合があるということです。

売却の際は特にこの「時間差」が効いてきます。売却が成立しても入金されるまでは最低でも数日はかかるからです。例えば…

明日お金が必要だから、今日売却して準備しよう!

と言うような急ぎの場合、投資信託では全く対応できないということになります。

積立をしている分には特に注意する必要はありませんが、売却する場合や下落した際に資金を追加投入する場合はご注意下さい。

特徴を知って目的に合った商品を

以上、長々と「投資信託とは何か」について解説をしましたが、いかがだったでしょうか。

毎度毎度話が長くなってしまい申し訳ないなと思いつつ、簡単な説明は結局浅い理解にしかならない(もしくは分かったつもり)とも思うので、ある程度深堀りした説明をしております。

特に投資信託は、長い時間をかけて地道にコツコツ増やしていくタイプの金融商品です。

長期間続けていくためには特性をより深く理解しておくことが重要になってきます。ここまでブログを読み進めてくださったあなたなら、きっと投資信託を活用したコツコツ投資に向いています。

繰り返しにはなりますが、商品の特徴を理解し目的に合った手段を選びましょう。

動画でも解説しています

コメント